RedstoneFX |每日汇评:国债收益率上升标志着未来的风险

RedstoneFX · 2021-01-11 · 研报 上周,美国主要股指创下历史新高,亚太市场开局喜忧参半。美国国债收益率上升的影响波及整个金融市场,导致美元走强。美元跌势的逆转可能会威胁股市、大宗商品、新兴市场货币和风险资产的整体回落。

上周,美国主要股指创下历史新高,亚太市场开局喜忧参半。美国国债收益率上升的影响波及整个金融市场,导致美元走强。美元跌势的逆转可能会威胁股市、大宗商品、新兴市场货币和风险资产的整体回落。

美国国债收益率上升可能对股票,新兴市场货币和金属施加下行压力

非农就业报告疲软,美国主要股指收于历史高位

该ASX 200指数低开,拖累金属价格下跌

上周,美国主要股指创下历史新高,亚太市场开局喜忧参半。美国国债收益率上升的影响波及整个金融市场,导致美元走强。美元跌势的逆转可能会威胁股市、大宗商品、新兴市场货币和风险资产的整体回落。此外,covid -19感染病例的迅速攀升以及对卫生保健系统的后续压力,增加了在疫苗推出开始带来实质性变化之前进一步封锁的风险。

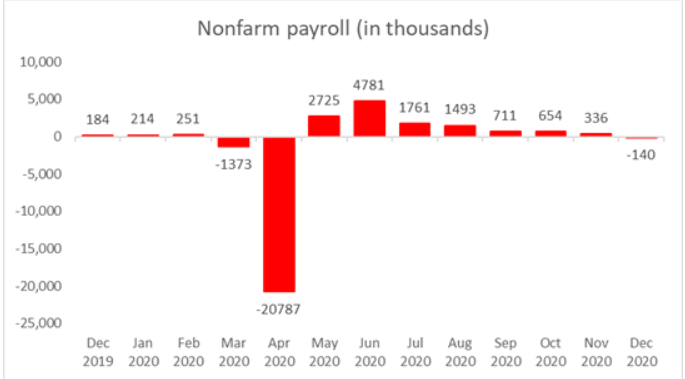

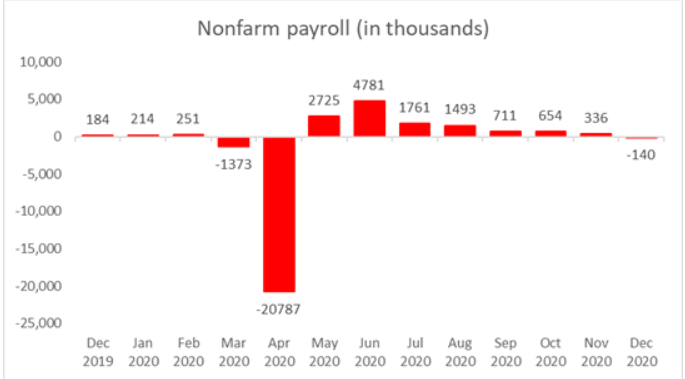

美国非农就业数据为-14万,远低于本已经过保守调整的预期——增加7.1万,这也是自2020年4月以来首次出现负增长。非农和民间就业数据走弱,显示就业市场恶化,因大流行浪潮重创服务业。

市场似乎再次将坏消息视为“好”,希望不断恶化的就业市场状况可能导致更多刺激措施出台,并阻止美联储(Federal Reserve)改变目前的宽松立场。不过,这并不能掩盖更长的复苏路径,因为“二次探底”的可能性似乎正在上升。周五,美国新冠肺炎每日感染人数达到创纪录的300,594人,与此同时,美国股指也创下历史新高。这是一种奇怪的情况,可能无法持续下去,因为过高的估值与现实的差距越来越大。

美国非农就业数据– 2020年12月

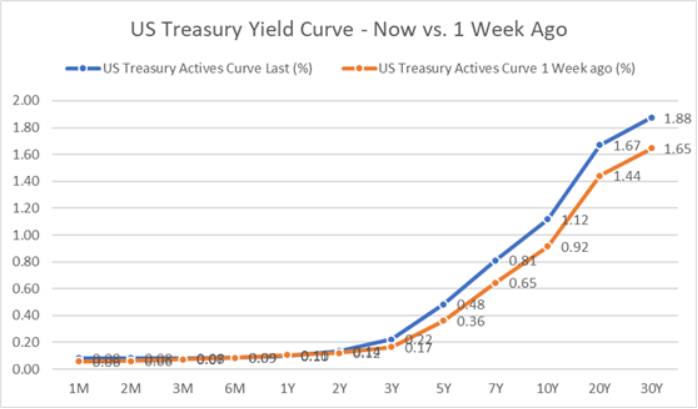

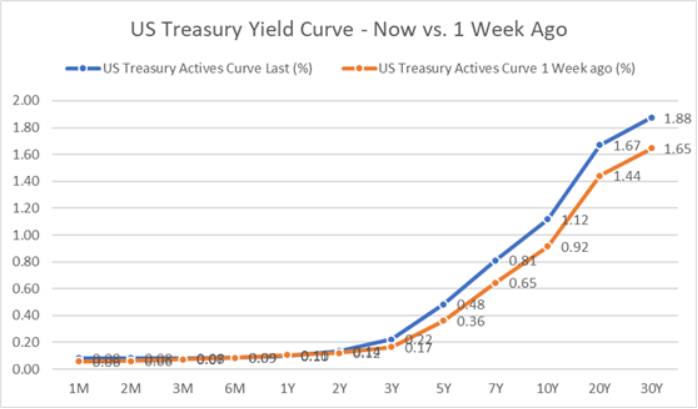

值得注意的是,美国国债收益率(尤其是较长期国债)正在迅速上升。这反映出通胀前景不断上升,并可能导致美元走强,在股市领会其真正含义之前,美元走强可能会给大宗商品和新兴市场货币带来压力。不断上升的美国国债收益率(即所谓的无风险回报率)使政府债券对投资者的吸引力略微提高,并增加了持有黄金和白银等无收益资产的机会成本。

美国国债收益率曲线- 1周变化

受信息技术(-1.17%)、材料(-0.53%)和房地产(-0.32%)板块的拖累,澳交所200指数周一开盘小幅走低。包括铜、镍和铁矿石在内的贱金属价格在上周金价大跌后大幅下挫,给澳大利亚金属和材料类股以及与商品相关的澳元带来下行压力。

回顾上周五,标准普尔500指数11大类股中有7个收高,但只有29.5%的成份股收高。公用事业类股(+0.61%)、非必需消费品类股(+0.56%)和房地产类股(+0.52%)表现最好,而周期相关的材料类股(-0.58%)和金融类股(-0.14%)则落后于它们。

展望未来,交易员将面临宏观经济数据相对平静的一周。中国贸易平衡数据将于周四与美国当选总统拜登(Biden)的刺激计划一起发布。摩根大通(JP Morgan)、花旗(Citi)和富国银行(Wells Fargo)的财报将拉开美国企业财报季的序幕。周五的美国零售销售、消费者信心和英国GDP数据也将受到密切关注。

标准普尔500指数技术分析:

从技术上讲,标准普尔500指数在“上升通道”内继续上行,如下图所示。看涨趋势受到其20日简单移动均线的良好支撑,尽管该通道的上限可能成为一个即时阻力。支撑位和阻力位分别位于3,804(76.4%斐波那契延伸线)和3,893(100%斐波那契延伸线)。

ASX 200指数技术分析:

ASX 200指数从布林带上侧小幅回落,可能进入一个温和的技术修正。直接的支撑位和阻力位分别位于6630(161.8%的斐波那契延伸线)和6810(100%的斐波那契延伸线)。更有可能的结果是区间交易,上行势头似乎正在减弱,MACD指标的背离和相对狭窄的布林带宽度暗示了这一点。

赞

(0)

赞

(0)

推荐公司

RedstoneFX |每日汇评:国债收益率上升标志着未来的风险

RedstoneFX · 2021-01-11 · 研报 上周,美国主要股指创下历史新高,亚太市场开局喜忧参半。美国国债收益率上升的影响波及整个金融市场,导致美元走强。美元跌势的逆转可能会威胁股市、大宗商品、新兴市场货币和风险资产的整体回落。

上周,美国主要股指创下历史新高,亚太市场开局喜忧参半。美国国债收益率上升的影响波及整个金融市场,导致美元走强。美元跌势的逆转可能会威胁股市、大宗商品、新兴市场货币和风险资产的整体回落。

美国国债收益率上升可能对股票,新兴市场货币和金属施加下行压力

非农就业报告疲软,美国主要股指收于历史高位

该ASX 200指数低开,拖累金属价格下跌

上周,美国主要股指创下历史新高,亚太市场开局喜忧参半。美国国债收益率上升的影响波及整个金融市场,导致美元走强。美元跌势的逆转可能会威胁股市、大宗商品、新兴市场货币和风险资产的整体回落。此外,covid -19感染病例的迅速攀升以及对卫生保健系统的后续压力,增加了在疫苗推出开始带来实质性变化之前进一步封锁的风险。

美国非农就业数据为-14万,远低于本已经过保守调整的预期——增加7.1万,这也是自2020年4月以来首次出现负增长。非农和民间就业数据走弱,显示就业市场恶化,因大流行浪潮重创服务业。

市场似乎再次将坏消息视为“好”,希望不断恶化的就业市场状况可能导致更多刺激措施出台,并阻止美联储(Federal Reserve)改变目前的宽松立场。不过,这并不能掩盖更长的复苏路径,因为“二次探底”的可能性似乎正在上升。周五,美国新冠肺炎每日感染人数达到创纪录的300,594人,与此同时,美国股指也创下历史新高。这是一种奇怪的情况,可能无法持续下去,因为过高的估值与现实的差距越来越大。

美国非农就业数据– 2020年12月

值得注意的是,美国国债收益率(尤其是较长期国债)正在迅速上升。这反映出通胀前景不断上升,并可能导致美元走强,在股市领会其真正含义之前,美元走强可能会给大宗商品和新兴市场货币带来压力。不断上升的美国国债收益率(即所谓的无风险回报率)使政府债券对投资者的吸引力略微提高,并增加了持有黄金和白银等无收益资产的机会成本。

美国国债收益率曲线- 1周变化

受信息技术(-1.17%)、材料(-0.53%)和房地产(-0.32%)板块的拖累,澳交所200指数周一开盘小幅走低。包括铜、镍和铁矿石在内的贱金属价格在上周金价大跌后大幅下挫,给澳大利亚金属和材料类股以及与商品相关的澳元带来下行压力。

回顾上周五,标准普尔500指数11大类股中有7个收高,但只有29.5%的成份股收高。公用事业类股(+0.61%)、非必需消费品类股(+0.56%)和房地产类股(+0.52%)表现最好,而周期相关的材料类股(-0.58%)和金融类股(-0.14%)则落后于它们。

展望未来,交易员将面临宏观经济数据相对平静的一周。中国贸易平衡数据将于周四与美国当选总统拜登(Biden)的刺激计划一起发布。摩根大通(JP Morgan)、花旗(Citi)和富国银行(Wells Fargo)的财报将拉开美国企业财报季的序幕。周五的美国零售销售、消费者信心和英国GDP数据也将受到密切关注。

标准普尔500指数技术分析:

从技术上讲,标准普尔500指数在“上升通道”内继续上行,如下图所示。看涨趋势受到其20日简单移动均线的良好支撑,尽管该通道的上限可能成为一个即时阻力。支撑位和阻力位分别位于3,804(76.4%斐波那契延伸线)和3,893(100%斐波那契延伸线)。

ASX 200指数技术分析:

ASX 200指数从布林带上侧小幅回落,可能进入一个温和的技术修正。直接的支撑位和阻力位分别位于6630(161.8%的斐波那契延伸线)和6810(100%的斐波那契延伸线)。更有可能的结果是区间交易,上行势头似乎正在减弱,MACD指标的背离和相对狭窄的布林带宽度暗示了这一点。

立即评论